Crédito Rural: o que é e quem tem direito a ele

Criado em 1965, o crédito rural disponibiliza recursos para produtores rurais, associações e cooperativas agrícolas investirem na propriedade e na obtenção de melhores insumos para a produção.

Assim, por meio dele, agricultores conseguem aumentar o rendimento e expandir seus negócios, visto que existem créditos destinados ao custeio, investimentos e comercialização de itens agropecuários.

Quer saber como ele funciona e como solicitar o seu?

Acompanhe este artigo até o final e confira tudo o que você precisa saber sobre crédito rural.

Vamos lá?

O que é crédito rural?

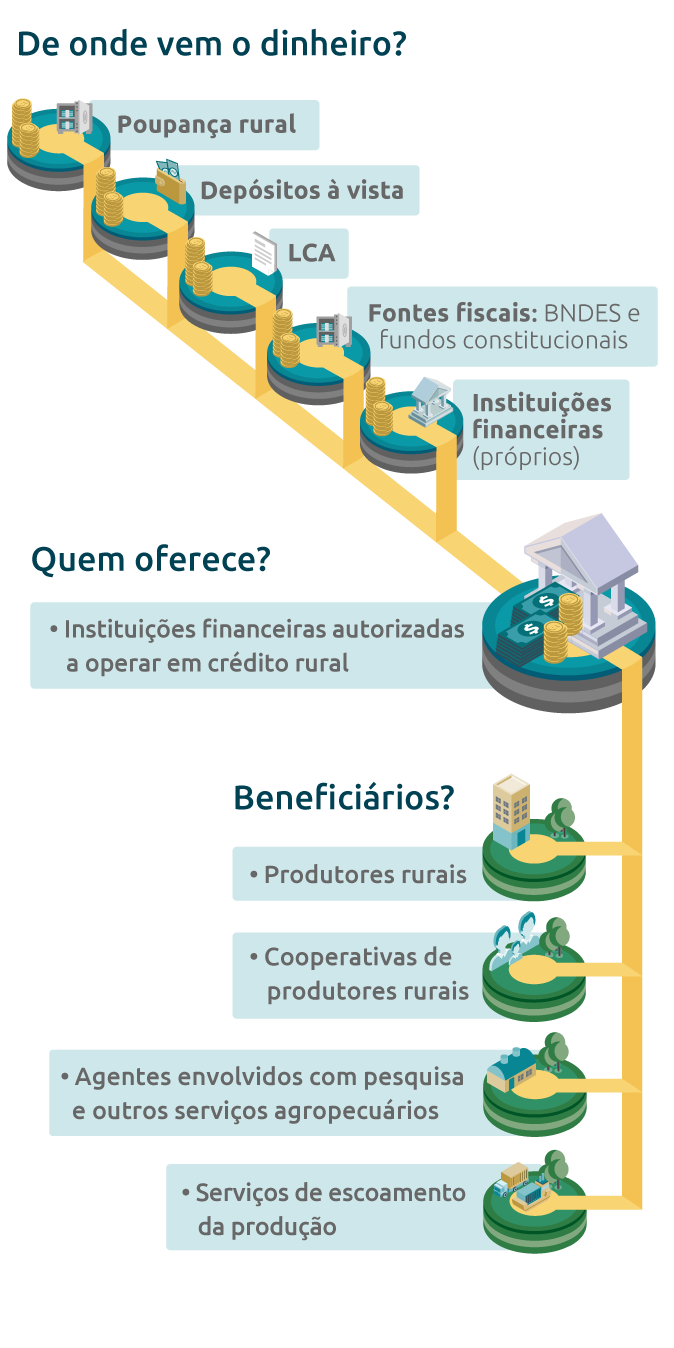

De modo geral, crédito rural consiste recursos financeiros destinados a produtores rurais, associações e cooperativas.

Oferecido por órgãos públicos e estabelecimentos de crédito particulares, ele auxilia no financiamento de despesas normais dos ciclos produtivos da agropecuária, investimento em bens e serviços, além de despesas nas atividades de comercialização e industrialização da produção.

O diferencial desse tipo de financiamento é que ele fornece ao produtor rural, condições especiais de pagamento, isto é, com juros menores se comparados ao que é oferecido no mercado financeiro pelos bancos e cooperativas de crédito.

Como o crédito rural funciona?

Em síntese, todos os recursos viabilizados pelo crédito rural são preestabelecidos anualmente pelo Sistema Nacional de Crédito Rural (SNCR) e possuem aplicação exclusiva para as condições e finalidades estipuladas no Manual de Crédito Rural (MCR).

O SNCR, foi criado pela lei 4.595 e possui como principais agentes os bancos e cooperativas de crédito, que são divididos em órgãos básicos, vinculados e articulados.

Assim, dentre os órgãos básicos que o compõe, podemos citar os Bancos:

- Central do Brasil;

- Brasil S/A;

- Amazônia S/A;

- Nordeste S/A.

Além dos citados acima, o SNCR também possui como órgãos vinculados o Banco Nacional de Desenvolvimento Econômico e Social (BNDES),bancos privados e estaduais, caixas econômicas, cooperativas de crédito rural e sociedades de crédito, financiamento e investimentos.

Ademais, o SNCR tem suas normas de aplicação de recursos aprovadas pelo Conselho Monetário Nacional (CMN). Sendo que, a publicação das diretrizes é feita pelo BACEN no Manual de Crédito Rural (MCR).

>>> MATERIAL GRATUITO: E-BOOK GUIA COMPLETO PARA GESTÃO AGRÍCOLA <<<

Plano Safra

O plano de safra é responsável por instituir anualmente as medidas de incentivo oferecidas pelo governo e para onde serão direcionados os recursos disponibilizados para os produtores e cooperativas.

Logo, para disponibilizar o crédito rural, o governo lança todos os anos o PAP (Plano Agrícola e Pecuário),mais conhecido como “Plano de Safra”.

Assim, por meio do Plano Safra, que abrange o período de 1 de julho do ano atual até 30 de junho do ano seguinte, o governo disponibiliza um montante para custeio e comercialização.

Sendo assim, o plano delimita o volume de recursos a ser direcionado para o setor e depende diretamente da disponibilidade orçamentária do governo.

Quais são os tipos de crédito rural?

Em resumo, existem três tipos principais de crédito rural:

- Custeio;

- Investimentos;

- Comercialização.

Confira a seguir no que consiste cada um deles!

Crédito para custeio

O crédito para custeio deve ser solicitado quando o produtor pretende utilizar o crédito para pagar custos da produção. Exemplo: compra de insumos, como sementes.

Crédito para investimento

Já o crédito para investimento deve ser exigido quando o solicitante tem o objetivo de empregar o capital na aquisição de um bem ou serviço durável.

Isso significa que o montante será aplicado, somente uma vez, em algo que beneficiará seu negócio durante um período longo de tempo. Exemplo: compra de maquinários agrícolas.

Crédito de comercialização

Por fim, o crédito de comercialização é a opção ideal quando a intenção é o investimento na distribuição e armazenamento da produção agrícola. Exemplo: aquisição de contêineres especiais ou aluguel de um armazém.

Quais são as principais linhas de crédito rural?

A princípio, as linhas de crédito rural, também conhecidas como programas de crédito rural, são classificadas conforme o porte do produtor e a finalidade do benefício. Veja quais são elas:

PRONAMP

O Pronamp é destinado para o pequeno ou médio agricultor familiar. Em virtude disso, essa linha de crédito está disponível para produtores rurais que tenham, no mínimo, 80% da sua renda anual derivada da atividade agropecuária e renda bruta anual de 2 milhões de reais.

Nesse caso, o prazo para pagamento é de até 8 anos, com carência de até 3 anos e taxa de juros de 8% ao ano.

INOVAGRO

De modo geral, o INOVAGRO é um programa destinado a inovação tecnológica. Sendo assim, ele está disponível para produtores rurais e cooperativas de produção.

Todavia, o prazo para realização do pagamento é de até 10 anos, com carência de até 3 anos, dependendo do que for financiado, e a taxa de juros é de 10,5% ao ano.

PRONAF

Em síntese, o PRONAF é uma linha de crédito direcionada para o investimento e custeio da propriedade. No entanto, ele é subdivido em agrícola e pecuário e é destinado ao produtor familiar com Declaração de Aptidão ao Pronaf (DAP).

No geral, o prazo para pagamento varia entre 1 e 3 anos dependendo do que for financiado, assim como a taxa de juros que varia entre 2,5% e 4,6% ao ano.

O Pronaf Investimento é dividido em:

- Mais Alimentos;

- Mulher;

- Eco;

- Agroindústria;

- Agroecologia;

- Jovem.

Nesse sentido, é destinado a empreendimentos familiares rurais, cooperativas e produtores familiares. O prazo é de até 10 anos, com até 3 anos de carência, conforme o item financiado.

MODERAGRO

Em suma, MODERAGRO é um a linha de crédito rural disponível para produtores rurais e suas cooperativas de produção. Sendo que, o prazo para pagamento é de até 10 anos, carência de até 3 anos e de até 5 anos, para a aquisição de reprodutores bovinos ou bubalinos para pecuária leiteira. A taxa de juros é de 10,5% ao ano.

PCA

O PCA é um programa de crédito rural destinado a ampliação, modernização e reforma da capacidade de armazenamento. Assim sendo, é um recurso disponível para produtores rurais, pessoas físicas ou jurídicas, e suas cooperativas.

Quanto ao prazo de pagamento é de até 12 anos, com carência de até 3 anos. E mais, com taxa de juros de 7% ao ano para investimentos referentes à armazenagem de grãos de unidades com capacidade de até 6 mil toneladas e de 8,5% ao ano para demais investimentos.

Quais são os benefícios do crédito rural?

Ao solicitar e utilizar o crédito rural, o produtor consegue investir em suas atividades, ou seja, comprar equipamentos ou até mesmo expandir o seu negócio.

Contudo, somado a isso ele tem acesso a uma série de benefícios. Confira!

Taxas de juros reduzidas

Um dos principais benefícios é a taxa de juros baixas já que os percentuais cobrados são menores e ainda podem ser reduzidos de acordo com a modalidade de crédito selecionada.

Isso quer dizer que a taxa de juros varia entre 0,5% e 10,5% ao ano. Ainda pode haver a isenção ou a redução de algumas tarifas de serviços.

Prazos de pagamento facilitados

O prazo de pagamento pode variar de acordo com o tipo de custeio. No entanto, costuma ser de 1 a 2 anos. Entretanto, existem, ainda, os financiamentos do BNDES, que podem ter um prazo de pagamento de até 10 anos.

Possibilidade de expansão das operações

O crédito voltado para o custeio agrícola ajuda o agricultor a aumentar a produção, produtividade, diversidade das atividades, bem como, melhorar a renda e sua qualidade de vida.

O que fazer para conseguir o crédito rural? Como solicitar?

Antes de tudo, o produtor não pode ter restrição de crédito, isto é, deve ter o “nome limpo”. Além disso, deve se preparar para apresentar um orçamento e um plano de utilização dos recursos que vai solicitar, ou seja, informar ao banco de que forma pretende fazer uso do dinheiro emprestado.

Então, somado a esses dois critérios, é preciso apresentar os documentos obrigatórios, segundo o Manual de Crédito Rural (MCR). Veja quais são eles:

Documentos necessários para solicitação do crédito rural

No geral, os documentos solicitados são basicamente para a formalização de cadastros bancários como documentos pessoais e da empresa. No entanto, podem variar de acordo com o banco.

Sendo assim, os principais documentos exigidos são:

- Cópia da matrícula da propriedade;

- Imposto territorial;

- Certificado de cadastro de imóvel rural;

- Outorga de água (para atividades que envolvem irrigação);

- Declaração ambiental (em alguns estados);

- Declaração de Aptidão do produtor (para pequenos produtores).

Além disso, O MCR destaca que podem ser exigidos documentos que comprovem:

- Idoneidade do produtor;

- Apresentação de orçamento, plano ou projeto, salvo em operações de desconto;

- Oportunidade, suficiência e adequação dos recursos;

- Observância de cronograma de utilização e de reembolso;

- Fiscalização pelo financiador;

- Liberação do crédito diretamente aos agricultores ou por intermédio de suas associações formais ou informais;

- Organizações cooperativas;

- Observância das recomendações e restrições do zoneamento agroecológico e do Zoneamento Ecológico-Econômico (ZEE).

Ademais, para conseguir a aprovação do crédito rural, é necessário apresentar algumas garantias, que serão definidas entre o solicitante e o banco.

Desse modo, dentre as que são aceitas pelo Conselho Monetário Nacional estão:

- Alienações fiduciárias;

- Hipoteca de propriedade;

- Seguro Rural;

- Proteção do preço futuro da commodity agropecuária.

Nesse sentido, as garantias podem variar de acordo com o tipo de crédito, valor solicitado e prazo oferecido para pagamento.

Enfim, é possível ver que ocrédito ruralpode ser utilizado para diversas necessidades e sem dúvidas é um meio de facilitar a vida no campo e aumentar o rendimento do produtor.

Então, conseguiu tirar todas as suas dúvidas? Quer continuar aprendendo sobre a gestão da sua propriedade? Leia também o nosso artigo sobre Funrural.

Até a próxima!